La crisis económica y financiera ha colocado en el ojo del huracán las importantes deficiencias de los modelos clásicos de supervisión financiera para prevenir, gestionar y resolver la situación actual. Los tradicionales modelos nacionales de regulación y supervisión han quedado obsoletos ante la complejidad e interconexión actual de los mercados financieros que precisan una supervisión de conjunto del sistema, así como una regulación del llamado “riesgo sistémico”. En Europa, las recomendaciones emanadas del “Grupo Larosière”, del Ecofin y del Consejo Europeo desembocaron en la creación de una nueva arquitectura europea en materia de regulación y supervisión financiera. Así, en mayo de 2009, la Comisión Europea hizo público un sistema de supervisión mas armonizado y mejor coordinado cuyo objetivo se centra en la previsión eficaz de nuevas turbulencias, mediante la creación de:

- Un nuevo órgano para la supervisión macroprudencial del sistema financiero europeo: la Junta Europea de Riesgo Sistémico (JERS/ESRB por sus siglas en inglés)

- Tres nuevas autoridades para la supervisión microprudencial de las tres grandes áreas financieras: crédito, valores y seguros-pensiones.

La Junta Europea de Riesgo Sistémico comenzó a funcionar oficialmente en enero de 2011 con el objetivo último de tratar de anticipar y/o amortiguar los riesgos de carácter sistémico que puedan llegar a amenazar la estabilidad financiera en la UE. Los organismos internacionales y los investigadores del tema están de acuerdo en que para que se produzca una situación de alto riesgo sistémico deben concurrir dos circunstancias: una inestabilidad financiera que se extienda por todo el sistema financiero y una potencialidad elevada de generar graves consecuencias sobre la economía real.

Es por ello, que una de las grandes demandas de la JERS haya sido la definición de nuevos y complejos indicadores que permitan medir la dimensión del riesgo sistémico con el fin de anticipar, y quizás impedir, que se vuelvan a reproducir crisis semejantes. En respuesta a esta demanda nace el CISS (Composite Indicator of Systemic Stress) un indicador de riesgo sistémico elaborado por el Banco Central Europeo, siguiendo la metodología de Holló y otros (2012), y que constituye una herramienta muy importante de trabajo para la JERS para identificar, evaluar y realizar un seguimiento del nivel de estrés sistémico existente en Europa.

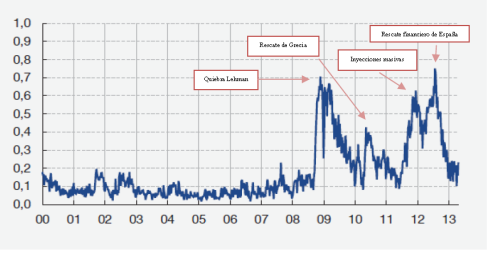

En el gráfico siguiente se muestra el perfil del CISS desde el 8 de enero de 1999 al 4 octubre de 2013

En el gráfico se puede observar como el indicador captura las tensiones derivadas de la crisis subprime, iniciada en el verano de 2007 y con un valor máximo en diciembre de 2008 (0,8396); y de la crisis de deuda, iniciada en mayo de 2010 con la crisis de la deuda griega y con un valor máximo en noviembre de 2011 (0,6558). Actualmente el nivel de riesgo sistémico, sorprendentemente, se encontraría en su nivel mínimo histórico (0,0210).

Recientemente, el Banco de España (2013), siguiendo la metodología anterior, ha elaborado para España un indicador de riesgo sistémico (IRS) con el objetivo de cuantificar la situación presente y valorar cualquier manifestación de stress en el sistema financiero que pudiera ser perjudicial para la economía real. El IRS es un indicador agregado, de frecuencia semanal, que sintetiza en un único valor la información procedente de los principales mercados financieros (el mercado de deuda, el mercado de dinero, el mercado de valores y el mercado de financiación bancaria) y permite un seguimiento continuado de la situación de riesgo sistémico en España. Sin embargo, el IRS ni es un indicador adelantado ni explica las razones que determinan los cambios en los niveles de tensión.

La obtención del IRS se realiza en dos niveles:

– Primer nivel: se obtienen 4 indicadores que miden el nivel de estrés de los mercados financieros a partir de una media simple de tres indicadores simples específicos de cada mercado. Esto hace un total de 12 indicadores individuales de estrés con valor entre 0 y 1.

– Segundo nivel: se agregan los cuatro índices en el IRS a partir de sus correlaciones cruzadas variantes en el tiempo y se asigna a cada mercado la misma ponderación

Si observamos la evolución del IRS en el gráfico siguiente, comprobamos que el indicador captura perfectamente los momentos de máximo estrés sistémico en España desde el inicio de la crisis, y sorprende observar que:

- el máximo nivel histórico en nuestro país no se alcanza como indica el CISS (en el gráfico anterior) para Europa con la quiebra de Lehman Brothers, sino en junio de 2012 con el rescate a la banca española y la firma posterior del Memorandum de Entendimiento (MoU).

- actualmente, si bien el nivel de riesgo se ha reducido considerablemente, todavía está por encima de los niveles previos al inicio de la crisis a diferencia de Europa, cuyo nivel actual, está en el mínimo histórico como indica el CISS.

———————-

Banco de España (2012): Informe de Estabilidad Financiera, mayo, capítulo 1.

Holló D., M. Kremer y M. Lo Duca, (2012): CISS – A Composite Indicator of Systemic Stress in the Financial System, European Central Bank, Working Paper Series, 1426, marzo.